Что такое ОСАГО

Обязательное страхование автогражданской ответственности (ОСАГО) — это договор, заключенный между владельцем транспортного средства, то есть страхователем (юридическим или физическим лицом), и страховой компанией. В обмен на страховые взносы, страховщик обязуется в случае непредвиденных обстоятельств оплатить ущерб, нанесенный третьему лицу.

Вид страхования - ОБЯЗАТЕЛЬНОЕ страхование

Обязательное страхование автогражданской ответственности (ОСАГО) направлено на защиту экономических и социальных интересов всего общества в целом и жертв происшествий в частности. Поэтому, отсутствие ОСАГО у автовладельцев наказывается в соответствии с Административным Кодексом РМ.

Отказ страховщика выдать полис ОСАГО по запросу владельца транспортного средства является нарушением прав потребителя и влечет к ответственности в соответствии с законодательством.

Территория покрытия – страховой полис ОСАГО действует на всей территории Республики Молдова.

Срок действия договор страхования ОСАГО для транспортных средств, зарегистрированных в Молдове, заключается на срок 12 месяцев. Для транспортных средств, зарегистрированных за границей и не имеющих Зеленой карты, контракт может быть заключен минимум на 30 дней и максимум на 12 месяцев..

Какими законами регулируется выдача и действие ОСАГО

Условия и документы, необходимые для заключения договора страхования ОСАГО:

- - ЗАКОН № 92 от 07-04-2022 о страховой и перестраховочной деятельности;

- - ЗАКОН № 106 от 21-04-2022 об обязательном страховании автогражданской ответственности за ущерб, причиненный транспортными средствами;

- - Гражданский Кодекс Республики Молдова статья 1822 - статья 1916.

Условия и документы, необходимые для заключения договора страхования ОСАГО:

- транспортное средство, зарегистрированное или подлежащее регистрации в республике Молдова;

- транспортное средство, зарегистрированное за границей, но используемое на территории Республики Молдова;

- паспорт транспортного средства - сертификат о регистрации;

Пределы компенсации

В рамках обязательного страхования АГО страховым случаем является транспортное происшествие, произошедшее по вине транспортного средства, собственник и/или пользователь которого выполнил обязательство по обязательному страхованию АГО, с причинением ущерба:

- как во время движения транспортного средства, так и во время его стоянки;

- вследствие случайного отсоединения прицепа, полуприцепа или других видов прицепов во время движения транспортного средства;

- устройствами или приспособлениями, которыми было оснащено транспортное средство;

- вследствие случайной утечки, рассыпания или падения перевозимых веществ, материалов или предметов;

- при посадке в транспортное средство или при высадке из него.

- причинение телесных повреждений или смерти, в том числе за моральный ущерб;

- материальный ущерб, включая расходы на снятие транспортного средства с учета и расходы на уменьшение ущерба;

- расходы на ремонт транспортного средства, подтвержденные документами, выданными ремонтными подразделениями, или документами, выданными в соответствии с условиями настоящего закона;

- судебные издержки, понесенные потерпевшим лицом в гражданском процессе, или сопутствующие расходы в случае альтернативного урегулирования спора, если решение благоприятно для потерпевшего лица;

- стоимость разовой эвакуации поврежденного транспортного средства, принадлежащего пострадавшему лицу, с места происшествия к месту нахождения представителя по возмещению ущерба или в ремонтное подразделение, выбранное потерпевшим лицом для ремонта транспортного средства, либо до места, ближайшего к месту происшествия или, по обстоятельствам, к месту жительства потерпевшего лица, если соответствующее транспортное средство больше не может перемещаться самостоятельно либо если его перемещение может создать угрозу безопасности дорожного движения.

Информационная система RCA Data

RCA DATA

RCA DATA

Государственная автоматизированная информационная система RCA Data позволит работать с достоверной информацией, которая будет использоваться для точного определения страховой премии в зависимости от индивидуальных факторов риска.

Расчет ОСАГО складывается из базового тарифа с учетом различных коэффициентов так как возраст и стаж, объем и мощность двигателя, кроме того, в расчет стоимости ОСАГО принимается и регион, в которым оформляется автостраховка. Чем выше аварийность на той или иной территории, тем чаще производятся выплаты по ОСАГО, а значит, уровень убыточности страховых компаний выше.

Также, система RCA Data позволяет обмениваться информацией с государственными органами с целью осуществления контроля за владением и подлинностью страховки ОСАГО или Зеленой карты. Следует отметить, что ответственность страховщика начнётся с момента, указанного в полисе/сертификате обязательного страхования автогражданской ответственности, который будет выдаваться только в Информационной Системе, что позволит предотвратить мошенничества связанных с заключением договоров страхования.

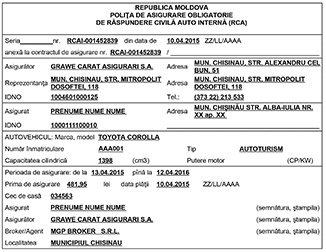

Доказательством заключения договора Обязательного Страхования Автогражданской Ответственности, будет служить выдача страховщиком страхового полиса ОСАГО - для внутреннего обязательного страхования и сертификата страхования «Зеленая карта» - для выезда за рубеж.

Из чего складываются тарифы на ОСАГО

При формировании стоимости полиса ОСАГО учитываются следующие факторы:

- юридический статус страхователя – физическое лицо или юридическое лицо;

- территория преимущественного использования транспортного средства;

- место регистрации транспортного средства;

- технические характеристики транспортного средства (мощность двигателя, категория транспортного средства);

- Возраст и стаж вождения страхователя;

- выбранный период страхования, к которому добавляются максимальная доля расходов страховщика и маржа прибыли, которые включены в структуру страховой премии, в соответствии с постановлением органа надзора.

Физическим лицам, достигшим пенсионного возраста, не предоставляются скидки страховой премии, если в договоре указаны допущенными к пользованию автотранспортным средством лица, не достигшие пенсионного возраста, или если договор заключен без указания лиц, допущенных к пользованию автотранспортным средством (неограниченное число пользователей).

Страховая премия уплачивается полностью за весь период страхования, указанный в страховом полисе. Доказательство уплаты страховой премии представляет страхователь. Подтверждающим документом является кассовый чек или платежное поручение

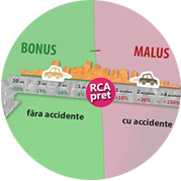

Что такое Бонус Малус и как он работает

Как применяется Бонус Малус: При заключении договора обязательного страхования гражданской ответственности владельцев транспортных средств (ОСАГО) страховая компания обязана использовать сведения о предыдущих периодах страхования для подтверждения обоснованности применения коэффициента «бонус-малус». Источником получения сведений о предыдущем периоде страхования для расчета правильного коэффициента может быть только информация, содержащаяся в автоматизированной информационной системе RCAData.

Если полис предусматривает ограниченное количество допущенных к управлению лиц, то водитель, претендующий на скидку, должен быть вписан в страховку с первого дня её действия. При добавлении водителя в ОСАГО уже после начала действия договора, «бонус-малус» за неполный год в следующем году для них учтён не будет. Право на получение скидки водитель имеет, если к моменту начала действия нового договора истёк срок действия предыдущего «безаварийного» полиса ОСАГО.

Если в страховом полисе указано более одного допущенного к управлению лица, к расчету страховой премии принимается максимальный коэффициент, определенный в отношении каждого водителя. В случае, если договор обязательного страхования заключен без ограничения лиц, коэффициент "бонус-малус" рассчитывается для собственника такого транспортного средства с учетом всех произведенных страховых выплат за период действия предыдущего договора.

При заключении договоров обязательного внутреннего страхования автогражданской ответственности с юридическими лицами, владеющими несколькими автотранспортными средствами, страховщик применяет систему «бонус-малус» в зависимости от истории причиненного ущерба по каждому автотранспортному средству в отдельности.

Возврат страховой премии ОСАГО

Наличие страхового полиса ОСАГО является обязательным требованием для всех автовладельцев. Использование транспортного средства без оформленной страховки запрещается – за это водителю полагается штраф. Однако в некоторых случаях уже оформленный полис становится страхователю ненужным, вследствие чего он может вернуть потраченные на него деньги обратно. Что это за случаи и как выглядит процедура возврата средств – рассмотрение этих вопросов будет интересно для всех автовладельцев. Если вы продали транспортное средство или исключили транспортное средство из государственного реестра, вы можете потребовать у страховщика возврат страховой премии за оставшийся период.

Для возврата части уплаченной за полис суммы, которая не была использована страхователем, нужно предоставить необходимые документы:

- страховой полис ОСАГО;

- документ, подтверждающий уплату страховой премии (квитанция / чек);

- удостоверение личности владельца;

- оригинал или заверенная копия нового свидетельство о регистрации транспортного средства (техпаспорт), или другие доказательства отчуждения (договор купли-продажи, дарения и т.д.);

- доказательство исключения автотранспортного средства из государственного реестра.

Если был зарегистрирован страховой случай или было выплачено возмещение по данному полюсу, право возврата страховой премии теряется.

Расторжение контракта страхования, предусматривает собой что страховая компания не несет ответственность за оставшейся период. Страховая компания возвращает страховую премию за оставшийся период с учетом расходов по ведению дела.

Порядок досрочного расторжения договора и возврат страховой премии устанавливается индивидуально каждым страховшиком, а также устанавливается определенные процедуры, которые являются обязательными для страхового брокера:

- при отказе от договора страхования, до начала срока страхования процедура довольно проста и возврату подлежит страховая премия в полной мере, Страхователю нужно обратиться к брокеру и написать заявление в страховую компанию, указав причины по которым хочет расторгнуть контракт. Для возврата страховой премии нужно написать заявление брокеру;

- если договор был заключен в текущем месяце но уже вступил в силу и возврату подлежит часть страховой премии за вычетом использованного периода и расходов страховщика в размере 20 % от размера уплаченной по договору страхования страховой премии. Исчисление неистекшего срока страхования начинается со дня, следующего за датой досрочного прекращения действия договора страхования. Страхователю нужно обратиться к брокеру и написать заявление в страховую компанию, указав причины по которым хочет расторгнуть контракт. Вместе с заявлением о досрочном прекращении договора страхователь возвращает страховщику оригинал страхового полиса;

- если договор был заключен в прошлом месяце, страхователю нужно обратиться уже в страховую компанию и написать заявление о расторжении контракта и возвращении страховой премии за оставшийся период , указав причины по которым хочет расторгнуть контракт.

Если вы попали в автомобильную аварию

Некоторые советы, если вы попали в автомобильную аварию!

Потерпевшему необходимо предпринять следующие действия:

- незамедлительно после автотранспортного происшествия известить об этом органы полиции или другие правоохранительные органы, требуя составления акта о причинах и обстоятельствах происшествия, а также о его последствиях;

- если у вас есть фотоаппарат, сфотографировать место аварии и детали поврежденные в результате аварии;

- в течение 48 часов с момента происшествия известить об этом страховщика;

- запросить у страховщика набор документов, необходимых для подачи заявления;

- потребовать у страховщика осмотреть поврежденное имущество и составить протокол об установлении ущерба в течение 5 рабочих дней с момента получения заявления потерпевшего лица о страховом возмещении;;

- если страховщик не осмотрел поврежденное имущество и не составил протокол об установлении ущерба в в течение 5 рабочих дней, вы вправе обратиться к услугам независимого эксперта или специализированной организации для установления ущерба, не представляя страховщику поврежденное имущество;

- если вы не согласны с решением страховщика о размере страхового возмещения, возражения относительно размера компенсации должны быть сообщены страховщику в течение 5 дней и помните, что любой запрос должен быть зарегистрирован у страховщика, с указанием входящего номера и даты получения;

- если вы считаете, что ваши права нарушаются страховой компанией, вы можете подать жалобу на имя Председателя Национальной комиссии по финансовому рынку. Это учреждение имеет право останавливать при необходимости, деятельность компании, если обнаруживаются нарушения. Как правило, после вмешательств Национальной комиссии по финансовому рынку, все претензии разрешаются оперативно. Вы должны знать, в случае задержки страхового возмещения по вине страховщика, он будет платить страхователю, выгодоприобретателю или потерпевшим, за каждый день просрочки, штраф в размере 0,1% от суммы возмещения или компенсации.

В случае уничтожения имущества:

В соответствии с ЗАКОНОМ № 106 от 21-04-2022 об обязательном страховании автогражданской ответственности за ущерб, причиненный транспортными средствами, страховые компании после получения извещения об автотранспортном происшествии обязаны:

- запросить у компетентных органов и организаций (полиция, пожарная служба, прокуратура, медицинское учреждение) информацию о происшествии и его последствиях;

- осмотреть поврежденное имущество и составить протокол об установлении ущерба в течение 5 рабочих дней с момента получения заявления потерпевшего лица о страховом возмещении;

- закрыть дело о материальном ущербе в срок не более 15 календарных дней с даты представления потерпевшим последнего документа, необходимого для завершения дела об ущербе;

- закрыть дело о телесных повреждениях или о смерти в срок не более 10 календарных дней с даты представления потерпевшим последнего документа, подтверждающего ущерб;

- выплатить страховое возмещение в срок не более 10 календарных дней с даты закрытья дела о возмещении ущерба.

Страховщик обязан принять решение по заявлению и выплатить страховое возмещение в срок, не превышающий 3 месяцевс даты подачи заявления о возмещении ущерба.

Тем не менее, страховые компании часто не соблюдают, или даже игнорируют закон. Если страховщик не осмотрел поврежденное имущество и не составил протокол об установлении ущерба в течение 5 рабочих дней, потерпевший имеет право пользоваться услугами независимых экспертов или специализированных подразделений для установления ущерба, уведомив об этом страховщика заказным письмом.

При причинении вреда здоровью

ОСАГО возмещает и ущерб, причиненный в результате дорожно-транспортного происшествия жизни и здоровью третьих лиц. Пострадавший, а также наследники в случае его смерти, получают компенсацию от страховой компании.

После того, как был установлен виновник аварии, выплаты за причинение вреда или смерти выплачивается страховщиком на основании заявления, поданного потерпевшими в результате аварии, или их родственников.

При предъявлении требования о возмещении дополнительно понесенных потерпевшим расходов на лечение и приобретение лекарств, представляются документы, подтверждающие оплату услуг лечебного учреждения, чеки, квитанции и документы, подтверждающие оплату приобретенных лекарств (в соответствии с рекомендациями врача) – чеки, квитанции и.д.

Стоит отметить, что в случае дорожно-транспортных происшествий могут возникнуть и другие ситуации, например, виновник покидает место аварии или у него отсутствует действующая страховка и.д.

Чтобы защитить пострадавших в различных ситуациях, были созданы специальные фонды для защиты страхователей автогражданской ответственности :

- Фонд защиты жертв аварии;

- Фонд компенсаций;

- Внешняя финансовая гарантия.

Если виновник аварии не был идентифицирован, потерпевший получит компенсацию от Национального бюро авто страховщиков (BNAA), на основе одних и тех же актов. Фонд защиты жертв аварии осуществляет выплату возмещений при телесных повреждениях или смерти в случае, если автотранспортное средство или виновник происшествия остались неустановленными.